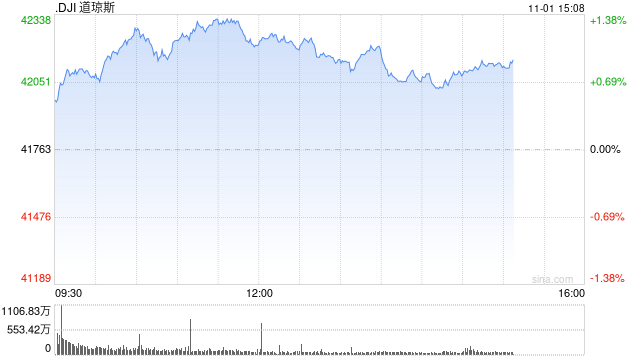

北京时间2日凌晨,美股周五午盘维持涨势,道指上涨460点。美国10月非农就业数据远逊预期,10月ISM制造业PMI指数创年内新低,显示制造业疲软。市场继续关注科技股财报,以及下周的美国总统大选和美联储货币政策会议。

道指涨466.33点,涨幅为1.12%,报42229.79点;纳指涨225.45点,涨幅为1.25%,报18320.60点;标普500指数涨51.56点,涨幅为0.90%,报5757.01点。

电子商务巨头亚马逊上涨7%,其云和广告业务强劲增长,推动其盈利超出预期。

英特尔上涨7.6%,该公司业绩超预期,并且营收指引高于分析师预期。

周四美股收跌。受到微软与Meta财报拖累,标普500指数和纳指均录得9月初以来的最大单日跌幅。道指收跌逾300点,微软、英特尔和亚马逊领跌。

Infrastructure资本管理公司首席投资官Jay Hatfield在谈到周四美股下跌时表示:“显然,这主要是由科技推动的。我还想说,在美国总统大选之前,人们可能已经开始规避风险了。”

周四是10月份的最后一个交易日,美股三大股指在10月份均录得跌幅:道指累计下跌1.3%,标普500指数和纳指分别下跌1%和0.5%。

周五市场焦点转向劳动力市场数据。受风暴和罢工影响,美国10月非农就业人数仅增加区区1.2万。

美国劳工统计局周五公布,上个月非农就业人数增加1.2万,此前两个月数字也被下修。失业率维持在4.1%,平均时薪也依旧坚挺。

美国10月平均时薪同比增长4%,预期4%,前值由4%修正为3.9%。10月平均时薪环比0.4%,预期0.3%,前值由0.4%修正为0.3%。10月平均每周工时34.3,预期34.2,前值由34.2修正为34.3。

经济学家曾告诫说,波音机械师大罢工,以及9月末/10月初袭击美国东南部的两场强飓风,对非农就业数据的负面影响将超过失业率调查。此次受访经济学家对非农就业人数预估相差极大,从减少1万到增加18万不等。

美国企业的招聘步伐10月放缓至2020年以来最慢,不过失业率在这个遭受严重飓风和大规模罢工冲击的月份保持了低位。

据统计,美国10月份有51.2万人因恶劣天气而无法工作,而从历史上看,同期此前数据平均值是5.6万人。

此外,受到气候原因影响,今年10月份还有140.9万通常从事全职工作的工人只能从事非全职工作,而其10月历史平均值是26.4万。

美国经济在10月份仅增加了1.2万个新岗位,这是拜登政府迄今为止最疲弱的就业报告,反映了受到密切关注的就业数据受到飓风和波音罢工的严重打击。

同时这一数据也远低于经济学家们预计的新增10万个就业岗位的平均水平。

周五公布的就业数据是在飓风“米尔顿”在佛罗里达州登陆的一周内收集的,不久之后飓风“海伦妮”袭击了美国东南部。波音公司持续的罢工导致3.3万名员工停止工作,也拖累了这一数字。这份就业报告在美联储于11月7日做出下一次利率决定前一周发布。预计美联储下周将降息25个基点。

美国劳工统计局公告称,飓风“海伦妮”的登陆和影响是在住户调查(失业率)和企业调查(非农就业人数)的参考期间之前。飓风“米尔顿”则在调查参考期内。10月份的住户调查回复率在正常范围内。10月的企业调查收集率远低于平均水平。一些行业的就业人数估计很可能受到飓风的影响,然而,不可能量化飓风对非农就业人数、平均时薪等数据的影响。而全国失业率则没有受到飓风的明显影响。

财富管理公司Annex首席经济学家雅各布森认为,美国的就业形势不透明。飓风的影响很难量化,所以大多数人看到这些数字就会忽略它们。前几个月的数据有一些重大修正,不应被掩盖。

雅各布森表示,这份非农报告的调查响应率很低,误差范围很大。美联储可能会忽略这一消息,希望他们能坚持他们在上一次经济预测总结中提出的路线,这意味着美联储在11月会降息25个基点,12月再降息一次。

分析师Casselman指出:“值得注意的是,在我们预计会受到风暴和罢工影响的许多行业,招聘都很疲弱。制造业就业人数减少了4.6万人,可能主要是由于波音公司的罢工。零售、休闲和酒店业的就业人数下降,这些行业容易受到飓风的破坏。”

另一份数据表明,美国10月制造业活动指数连续第七个月低于荣枯分水岭,创2023年7月以来最低水平,两次飓风可能限制了东南部分地区的生产。

周五公布的数据显示,美国10月供应管理学会(ISM)制造业采购经理人指数(PMI)从9月份的47.2降至46.5,低于50表明行业活动萎缩。

ISM制造业商业调查委员会主席Timothy Fiore表示:“这是2024年最低的制造业PMI读数。”

生产活动指标大幅下降至46.2,为2021年4月以来最大月度降幅。订单和就业两项指标仍处于萎缩区域但均有所改善。10月ISM制造业就业指数升至44.4,连续第五个月低于50。新订单指标上升1个点至47.1。

投资者还在关注下周将举行的美国总统大选。目前许多主要民调仍显示,特朗普和民主党候选人哈里斯势均力敌。

尽管共和党总统候选人特朗普在几项民意调查中与副总统哈里斯不分上下,但投资者仍将赌注押在特朗普连任总统的可能性上。不确定性加剧促使投资者转向避险资产,推高美元和金价,后者本周触及纪录高位。

美国银行与花旗都建议:如果特朗普胜选、并且其后股市上涨,投资者应马上抛股离场。

美国银行分析师Michael Hartnett说,若特朗普赢得选举,投资人应考虑在美股上涨时出场;这与花旗本周早些时候的看法不谋而合。

Hartnett在一份报告中写道,特朗普如果赢得白宫宝座,加上共和党在参议院和众议院获得多数席位,可能会导致减税和移民管制。他表示,这将推动通胀和升息,导致股市会有避险情绪。

目前市场共识是:特朗普获胜将提振美国股市,他拟降低公司税将有利于企业获利;华尔街两大银行的观点则与之相左。

花旗分析师Scott Chronert在本周稍早发表的报告中表示,哈里斯获胜加上国会分裂导致的抛售都将是买入机会。

焦点个股

特斯拉近日更新了其自动驾驶技术的发展路线图,确认了备受期待的FSD(全自动驾驶)v13版本的更新将推迟至下个月,并对未来的功能做出了更多承诺。上个月,特斯拉发布了其首个“AI路线图”,详细规划了通过FSD项目推出的更新和新功能。尽管特斯拉表示在AI路线图上完成了9月份的所有目标,包括v12.5版本实现了“约3倍的干预间隔里程提升”,但外界并未看到任何证据支持这一点。

摩根士丹利研究报告指,对微软的需求信号依然强劲,订单增长达到23%,并且剩余履约义务(cRPO)按年增长17%,惟供应限制仍然局限了生成式AI相关业务的增长。尽管如此,管理层对下半年的产能提升充满信心,而微软2026年预测市盈率为25倍,因此投资者应该会看到耐心等待的回报。

该行认为,有几方面值得留意,包括Azure次季的指引低过预期、营收和每股盈利次季指引同样低于预期,而其他损失增加,以及更多产能由次财季延至下半年。该行将目标价由506美元升至548美元,评级“增持”。

汇丰银行将微软目标价从533美元上调至554美元。

苹果第四财季总净营收为949.30亿美元,同比增长6%;净利润为147.36亿美元,同比下降36%;每股摊薄收益为0.97美元,同比下降34%。苹果公司第四财季大中华区营收为150.33亿美元,与上年同期的150.84亿美元相比略有下降。

另据报道,苹果公司提交债务证券发行申请,规模未披露。

瑞银上调谷歌目标价至192美元,上调2025及26年每股盈测。

瑞银发表报告指出,谷歌母公司Alphabet的股东从新增资本开支中获得的部分好处,显现在搜寻业务营收的显著增长上,估计Alphabet今年将增加约240亿美元的搜寻业务营收,相比2023年的130亿美元,及2022年的150亿美元,主要受惠于如Performance Max等创新措施所推动。

此外,瑞银认为Alphabet于第三季的云业务营收增长亦显著提升,该行料全年云业务营收将增加约100亿美元,相对于2022年及2023年均为约70亿美元,而目前云业务增速已超越YouTube的增速。

瑞银将Alphabet的2025及2026年每股盈利预测上调约3%,目标价由187美元上调至192美元,维持“中性”评级。

亚马逊第三财季营业利润同比增长超55%远超预期及指引。营收同比增长11%至1588.77亿美元,高于市场预期的1573亿美元;净利润153.29亿美元,与上年同期的98.79亿美元相比大幅增长55%。报告期间,公司的营业利润从去年同期的112亿美元同比增长55%至174亿美元。

摩根士丹利研究报告指,Meta Platforms通过创新推动用户参与度和变现能力持续表现出色,并拥有充足的GPU驱动产品项目,足够2025年或以后推出。该行指,公司仍是早期生成式人工智能(GenAI)领域的最佳优胜者。

摩根士丹利给予Meta Platforms目标价600美元,维持“增持”评级。该行指,Meta第四季营收指引的上限,突显了公司持续强劲的用户参与和广告表现推动业务增长。Meta在短期和长期的改进计划依然充足,并且他们看到即将到来的回报,意味着投资者应该愿意承担这些投资的风险。

英特尔第四财季营收及调整后每股收益指引超预期。

苹果补缴税百亿拖累盈利转降。

高盛维持对其晶科能源的“卖出”评级。